- THÔNG TIN ĐỊA ỐC

- SIÊU THỊ ĐỊA ỐC

- DỰ ÁN

- DOANH NGHIỆP

- KHÁM PHÁ

- NHÀ ĐẸP

Tìm kiếm Địa ốc

Kinh nghiệm xử lý “bong bóng” bất động sản của Mỹ và Nhật Bản

Cập nhật 20/12/2013 11:09Trong bối cảnh thị trường bất động sản (BĐS) của Việt Nam “đóng băng” như hiện nay, việc nghiên cứu kinh nghiệm xử lý khủng hoảng bất động sản của các quốc gia tiên tiến trên như Mỹ và Nhật Bản, qua đó rút ra bài học cho Việt Nam là rất cần thiết.

Ảnh minh họa. Nguồn: internet

|

Kinh nghiệm từ Nhật Bản

Quy mô và tính nghiêm trọng

Tại Nhật Bản, "bong bóng" BĐS đã từng "vỡ" vào năm 1991. Sau đó, sang năm 1997 - 1998, do ảnh hưởng của cuộc khủng hoảng tài chính châu Á, thị trường BĐS lại đi xuống. Xu hướng giảm giá nhà đất trên thị trường ngày càng lan rộng. Giá nhà đất và lượng giao dịch giảm cùng với các khoản nợ ngân hàng đã khiến hoạt động kinh doanh của các công ty BĐS gặp nhiều khó khăn, nhiều công ty phải tiến hành tái cấu trúc và thậm chí phải tuyên bố phá sản.

Nguyên nhân

Một là, sự sụt giảm của giá chứng khoán. Kéo theo đó là giá BĐS cũng giảm rất sâu. Cụ thể, giá chứng khoán Nikkei 225 đạt đỉnh 38.915 điểm vào cuối năm 1989, sau đógiảm mạnh xuống còn 14.309 điểm vào tháng 8/1992, giảm hơn 60% so với thời điểm cao nhất (Okina/Shirakawa 2001, tr.5). Thị trường chứng khoán và thị trường BĐS có mối quan hệ chặt chẽ với nhau. Thị trường chứng khoán tăng giá, một phần lãi đáng kể sẽ được các nhà buôn chứng khoán chuyển thành tiền mặt rồi đầu tư vào BĐS. Ngược lại, khi giá chứng khoán giảm, các nhà buôn chứng khoán sẽ thua lỗ, khoản vốn đầu tư sẽ giảm. Khi đó, giá cổ phiếu BĐS cũng giảm theo và giá đất sẽ trượt dốc.

Hai là, chính sách cho vay lỏng lẻo của ngân hàng. Sau khi Chính phủ thực hiện cải cách khu vực ngân hàng bằng cách dỡ bỏ cơ chế quản lý lãi suất và những rào cản cho vay phi ngân hàng, các ngân hàng bắt đầu mởrộng các khoản cho vay mạo hiểm như cho vay tiêu dùng, cho các doanh nghiệp (DN) xây dựng, BĐS vay. Khi các quy tắc điều hành và giám sát chưa kịp thay đổi với điều kiện mới thì các khoản cho vay lỏng lẻo của ngân hàng đã biến thành những khoản nợ xấu gây hậu quả nghiêm trọng.

Giải pháp

Hàng loạt DN BĐS ở Nhật đã rơi vào tình trạng phá sản. Để xử lý các công ty BĐS ở Nhật Bản bị “đắp chiếu”, Chính phủ nước này đã đưa ra chính sách hỗ trợ, nhằm kích thích tạo thanh khoản cho thị trường cũng như giúp các DN BĐS thoát khỏi khủng hoảng. Giữa năm 1990, Ngân hàng Trung ương Nhật Bản (BOJ) đã đưa ra mức lãi suất ngân hàng ở mức dưới 1% để tạo điều kiện cho người dân vay tiền và từ đó khơi thông thị trường nhà đất. Năm 1995, Bộ Tài chính Nhật Bản đã ban hành sắc lệnh tăng thuế tiêu dùng từ 3% lên 5% và giảm 20% thuế thu nhập cá nhân nhằm kích thích nền kinh tế. Bên cạnh đó, Chính phủ Nhật Bản còn yêu cầu công ty quản lý nợ mua lại các khoản nợ xấu liên quan đến BĐS.

Theo số liệu của Cơ quan Dịch vụ tài chính, giai đoạn 2001 – 2006, Chính phủ đã đánh giá chặt chẽ tài sản của các ngân hàng lớn nhằm giảm đáng kể nợ xấu (từ tổng dư nợ 8,7% năm 2002, giảm xuống còn 1,4% năm 2008). Do đó, cạnh tranh cho vay cũng đã tăng lên, đặc biệt là trong khu vực đô thị. Kết quả là chi phí cho vay nhà ở đã giảm, tạo tính thanh khoản cho thị trường nhà đất.

Tuy nhiên, việc Chính phủ Nhật Bản “cứu” thị trường BĐS gặp phải một số tồn tại, hạn chế. Đó là Chính phủ vẫn chưa tháo gỡ được khó khăn cho các doanh nghiệp làm ăn thua lỗ. Đặc biệt, từ năm 1998 đến nay, Nhật Bản đã rơi vào tình trạng giảm phát, cùng với đó là vấn đề nợ công khiến công cuộc phục hồi kinh tế càng trở nên khó khăn hơn.

Giải pháp của nước Mỹ

Quy mô và tính nghiêm trọng

Giá nhà ở Mỹ đã tăng liên tục trong thời gian từ 2000 - 2005. Chỉ trong vòng 5 năm, lượng bán những căn nhà mới xây đã tăng 41,14% (từ 907.907 căn/tháng lên tới 1.283.000 căn/tháng). Tuy nhiên, từ quý IV/2005, thị trường đã có dấu hiệu chững lại. Năm 2006, trong khi giá nhà, đất tại nhiều nước tăng cao thì thị trường BĐS ở Mỹ lại khá trầm lắng. Số nhà mới xây trong tháng 2/2006 giảm tới 4% so với tháng 1, từ 882.000 căn, xuống còn 848.000 căn, đây là mức giảm mạnh nhất trong 6 năm.

Năm 2007, giá nhà và số lượng giao dịch trên thị trường tiếp tục giảm, từ 1.283.000 căn, xuống còn 776.000 căn. Theo Tổ chức Các nhà Môi giới BĐS Bắc Mỹ, số lượng giao dịch các căn nhà đang sử dụng là 4.910.000 căn. Từ tháng 8/2007 đến hết tháng 8/2008, trên 770.000 căn nhà ở Mỹ bị ngân hàng siết nợ do các gia đình không đủ khả năng trả nợ tiền vay mua nhà.

Nguyên nhân

Cũng tương tự như thị trường BĐS ở Nhật Bản những năm 1990, “bong bóng” BĐS ở Mỹ bị “vỡ” do giá BĐS giảm đột ngột, làm cho những người nắm giữ, đầu cơ BĐS bị giảm lợi nhuận và phải đối mặt với các khoản nợ ngân hàng. Không thể bán được sản phẩm BĐS đang nắm giữ cùng với các khoản nợ và lãi vay ngân hàng chưa thanh toán được, các nhà đầu tư phải tuyên bố phá sản.

Cho vay thế chấp nhà đất dưới chuẩn của hệ thống ngân hàng. Tức là hình thức thế chấp nhà đất trở thành một loại hình kinh doanh đầy lợi nhuận không chỉ với ngân hàng cho vay mà còn với cả dân đầu cơ địa ốc ở Mỹ. Một điều đặc biệt là hầu hết các ngân hàng, tổ chức tín dụng ở Mỹ cho vay dưới hình thức này đều chấp nhận đảm bảo bằng tài sản hình thành từ vốn vay. Như vậy, nguy cơ rủi ro là rất cao do đối tượng của nó là nhà đất - vốn thường xuyên rơi vào chu kỳ đóng băng.

Các nhà đầu tư đã vay tiền từ các ngân hàng và đầu tư ồ ạt vào nhà đất với hy vọng sau đó bán đi kiếm lời. Cụ thể, giai đoạn 2004 - 2006, cho vay thế chấp dưới chuẩn chiếm khoảng 21% tổng các khoản vay thế chấp, tăng so với mức 9% giai đoạn 1996 - 2004, trong đó chỉ tính riêng năm 2006 tổng giá trị các khoản vay thế chấp dưới chuẩn lên đến 600 tỷ USD, bằng 1/5 thị trường cho vay mua nhà của Mỹ. Trong khoảng thời gian này, việc mua nhà ở Mỹ khá dễ dàng. Người mua nhà chỉ cần trả ngay khoảng 20% giá trị căn nhà (Demyanuk/ Hemert 2008, tr.6), còn lại sẽ trả góp trong vòng 20 năm hoặc lâu hơn.

Giải pháp

Để xử lý khủng hoảng BĐS, Chính phủ Mỹ đã có những chính sách hỗ trợ như tung ra các gói kích thích kinh tế và chính sách tiền tệ.

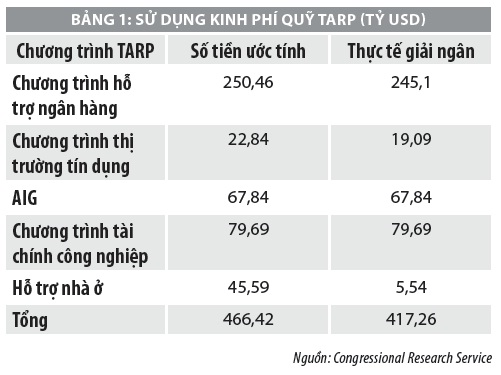

Thứ nhất, gói kích thích kinh tế. Năm 2008, Chính phủ Mỹ đã phân bổ hơn 900 tỷ USD cho các khoản vay đặc biệt và giải cứu liên quan đến “bong bóng” nhà ở Mỹ. Trong đó, hơn phân nửa hỗ trợ cho hai công ty thế chấp của Chính phủ là Fannie Mae và Freddie Mac và Cơ quan quản lý Nhà Liên bang. Cũng trong năm 2008, Chương trình Giải cứu Tài sản xấu đã ra đời. Kinh phí của chương trình được cập nhật đến ngày 12/10/2012 như sau:

|

Cụ thể hơn, gói hỗ trợ của Chính phủ đề nghị mức vay mới với lãi suất chỉ 4%, nới thời hạn vay lên 40 năm và ân hạn thêm cho các khoản vay quá hạn chưa trả được. Đây là giải pháp nhằm tạo cầu cho thị trường nhà đất. Những người vay được phân loại làm 2 hạng: có tiền sử tín dụng tốt và xấu. Với những người có tiền sử tín dụng tốt, quy định yêu cầu họ phải đang ở trong căn nhà mà họ định tái cấu trúc khoản vay, có khoản nợ ít hơn 729.750 USD, phải chứng minh được là mình đang gặp khó khăn tài chính và chương trình có thời hạn đăng ký. Với những người có "tiền sử" tín dụng rủi ro, các điều kiện cũng tương tự nhưng kèm theo quy định là sau 5 năm, lãi suất với các khoản vay mới sẽ tăng nhưng không cao hơn lãi suất thị trường ở thời điểm đó. Những nhà đầu tư BĐS muốn mua căn nhà thứ hai và những ai có khoản nợ trên 729.750 USD đều không được tham gia chương trình này.

Thứ hai, chính sách nới lỏng tiền tệ. Nhằm ứng phó với cuộc khủng hoảng tài chính thế giới năm 2008, Cục Dự trữ Liên bang Mỹ (FED) đã thực thi chính sách lãi suất gần bằng 0%. Mục tiêu của FED hướng tới là cam kết giữ lãi suất ngắn hạn ở mức gần 0% kéo dài đến năm 2015 để kích thích cho vay, cứu các DN và nền kinh tế. Tiếp đó, để chấn hưng kinh tế, FED tiếp tục can thiệp vào thị trường tài chính tiền tệ bằng 3 gói nới lỏng định lượng (QE) lần lượt vào các năm 2008, 2010, 2012. Đây là các gói cứu trợ mà FED đã đưa ra để giải cứu thị trường tài chính của Mỹ trong bối cảnh thất nghiệp tăng cao, tăng trưởng GDP đạt thấp.

Như vậy, sau hàng loạt những biện pháp của Chính phủ và của FED nhằm xử lý khủng hoảng BĐS, thị trường BĐS Mỹ đã có dấu hiệu phục hồi. 2013 là năm chứng kiến thị trường nhà đất Mỹ có dấu hiệu phục hồi với tốc độ mạnh mẽ hơn. Chỉ số tổng hợp về giá nhà của S&P/Case-Shiller công bố ngày 25/6/2013 cho thấy giá nhà ở 20 thành phố của Mỹ đã tăng hơn 2,5% trong tháng 4 so với tháng 3 và là mức tăng hàng tháng cao nhất kể từ năm 2000. Giá nhà ở tất cả các thành phố, trừ Detroit, đã tăng lên trong tháng thứ tư liên tiếp, trong đó 12 thành phố có mức tăng tới hai con số, nhất là những nơi như San Francisco, Las Vegas, Phoenix và Atlanta, với các mức tăng trên 20%...

Bài học cho Việt Nam

Bài học đáng để Việt Nam học hỏi là vấn đề củng cố niềm tin của chủ đầu tư, cơ quan nhà nước đối với người tiêu dùng. Trong giai đoạn phát triển, nguyên nhân khiến cho “bong bóng” càng phình to hơn chính là Nhật Bản quá tự tin vào sự hưng thịnh của nền kinh tế và họ luôn tin rằng giá đất sẽ không bao giờ giảm.

Tuy nhiên, khi “bong bóng vỡ", sau một thời gian dài mà thị trường vẫn không thể hồi phục trở lại, người dân đã mất niềm tin vào thị trường, vào nền kinh tế. Chính vì thế, BOJ đã phải đưa ra chính sách lãi suất thấp với mong muốn giúp các các DN dễ dàng tiếp cận nguồn vốn để mở rộng kinh doanh. Tuy nhiên, lãi suất thấp đã khiến người dân Nhật Bản chuộng nắm giữ tiền mặt nhiều hơn là đầu tư vào nhà đất. Hệ quả là ngân hàng thiếu tiền mặt và thị trường nhà đất vẫn không thể cải thiện.

Trường hợp của Mỹ cho thấy, Chính phủ cần can thiệp sớm khi thị trường xuất hiện những dấu hiệu bất ổn, càng để lâu, tổn thất sẽ càng nghiêm trọng và chi phí để xử lý sẽ càng lớn.

Bài học thứ hai Việt Nam nên học hỏi từ nước Mỹ khi đưa ra các giải pháp xử lý khủng hoảng BĐS là đi từ nguyên nhân của vấn đề BĐS để tìm ra giải pháp hiệu quả. Nguyên nhân của khủng hoảng BĐS ở Mỹ bắt nguồn từ việc các ngân hàng cho vay dưới chuẩn. Tức là cho cả những người có tiền sử tín dụng xấu, thậm chí là những người không có việc làm vay. Chính vì vậy, Mỹ đã đưa ra các giải pháp kích thích kinh tế nhằm tạo ra việc làm, tạo ra thu nhập, giúp người dân có khả năng trả nợ và tăng mức doanh số bán nhà, giảm lượng hàng tồn kho, từ đó, khơi thông thị trường BĐS.

Một bài học nữa được rút ra từ công cuộc xử lý khủng hoảng BĐS ở Mỹ đó là công khai minh bạch các gói cứu trợ của Chính phủ. Các dự án trong gói kích thích kinh tế ở Mỹ đều rất cụ thể và mọi người dân có thể theo dõi tiền ngân sách đã được giải ngân ra sao qua nhiều kênh, mà trước hết là trang mạng công khai của chính quyền http://www.recovery.gov, trong đó liệt kê chi tiết tiền chi cho các dự án ở từng bang và cả ở quy mô liên bang. Việc làm này giúp tạo niềm tin của người dân vào Chính phủ, và điều này là vô cùng quan trọng, kích thích nền kinh tế.

Tài liệu tham khảo:

1. Okina, Kunio and Shirakawa, Masaaki, The Asset Price Bubble and Monetary Policy: Japan’s Experience in the Late 1980s and the Lessons, Institute for Monetary and Economic Studies at the Bank of Japan, February 2001, pp. 5;

2. Demyanyk, Yuliya and Hemert, Otto V., Understanding the Subprime Mortgage Crisis, Federal Reserve Bank of St. Louis, Supervisory Policy Analysis Working Paper 2007-05, August 2008, pp. 1-30;

3. Nguyễn Huyền Thanh, Từ QE1 đến QE3 - Mừng hay lo?, Tạp chí Tài chính 2012, http://www.tapchitaichinh.vn/Nhan-dinh-Du-bao/Tu-QE1- den-QE3-Mung-hay-lo/19213.tctc;

4. Uedo, Kazuo, Deleveraging and Monetary Policy: Japan Since the 1990s and the United States Since 2007, Journal of Economic Perspectives, No. 3, 2012;

5. Nanto, Dick K., The U.S Financial Crisis: Lesson from Japan, Congressional Research Service (CRS) September 29th 2008.

DiaOcOnline.vn - Theo Tạp chí Tài chính

CÁC TIN KHÁC

-

» Giá nhà Trung Quốc trong tháng 11 tăng kỷ lục

(18/12/2013 14:03) -

» 10 thị trường địa ốc nóng nhất năm 2013

(17/12/2013 09:38) -

» Thị trường nhà đất Canada bị định giá cao nhất thế giới

(13/12/2013 13:12) -

» Những thị trường BĐS tăng trưởng "nóng" nhất hiện nay

(06/12/2013 15:48) -

» Cuba: Giao dịch bất động sản tăng mạnh

(04/12/2013 08:16) -

» Giá đất Hồng Kông, Trung Quốc đang quá "chát"

(29/11/2013 10:02) -

» London: Giá thuê mặt bằng bán lẻ ở các vị trí đắc địa vẫn tiếp tục tăng

(28/11/2013 09:19) -

» Australia: BĐS thương mại Melbourne hấp dẫn nhà đầu tư Châu Á

(27/11/2013 14:16) -

» Nhà giàu Trung Quốc đổ tiền ra nước ngoài

(26/11/2013 17:03) -

» Trung Quốc nên học Singapore cách "hạ nhiệt" BĐS?

(22/11/2013 15:54)